招商热线:400-116-1787

13173168570

地址:山东省潍坊市寒亭区民主街2010号(寒亭高新技术产业园)

邮 箱:sdbnyy@163.com

招商热线:400-116-1787

13173168570

地址:山东省潍坊市寒亭区民主街2010号(寒亭高新技术产业园)

邮 箱:sdbnyy@163.com

康脐宝新生儿脐带护理液小编提示:自去年“4+7”集采试点落地已经过去一周年,在这短暂的一年试点中,整体控费效果明显,量升价跌,但具体到一些品种,尤其是在一些较大的品种上也发生了一些没有符合大多数人预期的现象。

官方透露的数据显示,截至2019年底,试点地区平均采购执行进度为183%,已经大幅超出约定采购量。在去年8月时,西安地区甚至增加了采购量。

2019后3季度(Q2-Q4,集采后)与2018同期(Q2-Q4,集采前)相比,25个带量采购品种在4个直辖市样本医院合计销售额下滑44.74%,而销售量增加9.73%。“4+7”品种整体呈现“量增价减”的趋势,与此前预期基本一致,医保控费效果明显。

但也有一些现象或许与此前预期不同。(本文选取北京、上海、天津、重庆4个直辖市来说明“4+7”带量采购对中选品种销售额和销售量的影响。)

01.立普妥战局生变,“第三者胜出”

首先,在降血脂领域,两个大品种阿托伐他汀和瑞舒伐他汀的销售额大幅下降。2019Q2-Q4样本医院市场阿托伐他汀销售额分别同比下滑54.02%、51.05%和53.90%;而瑞舒伐他汀则分别下滑62.44%、60.41%和53.32%。

大品种销售额的下降导致整个降血脂领域用药规模明显萎缩。同期,整个降血脂领域销售额分别下滑28.36%、27.12%和26.81%。

康脐宝新生儿脐带护理液小编提示:但与此同时,匹伐他汀迎来品间替代契机。阿托伐他汀、瑞舒伐他汀和匹伐他汀都是新型第三代他汀,在体内药代学、药物相互作用、药效学和肝肾毒性等方面较前两代优势明显,已成为现在他汀类市场主流。

此前匹伐他汀相对于上述两个品种来说规模较小,但4+7却给它带来了契机,在阿托伐他汀和瑞舒伐他汀规模大萎缩的时候,匹伐他汀却实现了大幅放量,2019Q2-Q4销售规模分别同比增加了65.74%、50.13%和28.43%。这一情况在上海市表现尤为明显,因为瑞舒伐他汀和辛伐他汀被列入上海市第三批带量采购,所以匹伐他汀替代效应从2018Q3就开始体现。

在短期内不纳入带量采购的情况下,匹伐他汀有望超越阿托伐他汀和瑞舒伐他汀成为他汀类第一大品种。

2018年重点城市公立医院数据显示,匹伐他汀钙竞争格局是:华润双鹤药业的冠爽占据了69.32%,日本兴和公司的力清之占据了20.92%,江苏万邦生化医药的邦之占据了9.30%,浙江京新药业的京可新占据了0.46%。目前,信立泰是首家通过一致性评价的企业。

02.逆进口替代趋势

吉非替尼在“4+7”带量采购中由原研阿斯利康中标,是“4+7”中少有的原研中标情况。250mg规格的中标价为54.70元/片,降幅达到76.8%,短期内,国产仿制药的替代趋势在样本医院被逆袭。

吉非替尼2016年经过价格谈判纳入医保。从样本医院销售数据来看,吉非替尼从2017Q1开始销售量增速明显提升,2017Q3开始销售额随之加速增长。

但集采后,吉非替尼同样呈现量增价减的情况,即销售量大幅提升,而销售额下滑明显。2019Q4直辖市样本医院吉非替尼销售额同比下滑43.20%,而销售量同比增长116.13%。

康脐宝新生儿脐带护理液小编提示:2018年底阿斯利康集采中选后,齐鲁制药的进口替代趋势暂时得到逆转。集采之前,齐鲁制药吉非替尼2019Q1销售量占比一度高达41.23%,销售额占比达到27.98%;集采后2019Q4齐鲁制药销售量占比大幅下滑至20.49%,销售额下滑至18.49%。原研企业在重点品种纳入带量采购时,在中标价不低于成本价的前提下,其同样拥有较强的中标动力。一方面,重点品种能够贡献稳定的现金流;另一方面,保留重点品种有利于维持现有渠道网络。

此外,吉非替尼这一品种上或许享有一定程度的品间替代。吉非替尼、厄洛替尼、埃克替尼是第一代EGFR-TKI三大品种,临床效果相近。2019Q2-Q4厄洛替尼直辖市样本医院销售量增速分别为23.80%、20.56%和-13.11%;而同期埃克替尼销售量增速分别为4.68%、-2.06%和6.50%。可以看出吉非替尼纳入集采后,厄洛替尼、埃克替尼在4个直辖市样本医院的销售量增速都有不同程度的下降。

但如果自全国市场来看,情况仍有所不同。埃克替尼2019年在全国实现了15亿销售额,销售额与利润共同实现了两位数增长。

03.氯吡格雷原研优势明显

氯吡格雷片是“4+7”带量采购又一大重磅品种,2018年由信立泰中标,75mg规格中标价3.18元/片,降幅达60%以上。

带量采购之后,氯吡格雷销售额下滑明显。在4个直辖市样本医院市场,氯吡格雷2019Q2-Q4销售额分别下滑50.72%、46.97%和46.26%,25mg规格销售额下滑速度更快,主要是该规格信立泰销量占比较高,降价对销售额影响显著。2019Q4样本医院市场75mg规格销售额为6200万元,较25mg的2800万元高出121%,是氯吡格雷的主流规格。

从销售额占比来看,25mg仅乐普药业和信立泰两家竞争,信立泰处于绝对领先地位;而75mg作为该品种的主流规格,原研赛诺菲的优势明显,2019Q4原研75mg销售额占比仍高达77.8%。

而在销售量上,增速整体呈上升趋势。2019Q4样本医院25mg和75mg的销售量增速分别为-3.66%和20.83%,整体呈上升趋势。其中75mg增速高于25mg。

康脐宝新生儿脐带护理液小编提示:从销售量占比来看,带量采购对中标企业的放量促进作用明显。25mg信立泰基本独占市场;而75mg原研占比仍接近一半,2019Q4为45.95%,仍有较大进口替代空间。2019Q4信立泰在75mg规格销量占比达到52.63%,已超过原研。

而在4+7扩面后,赛诺菲的原研产品也大幅降价,氯吡格雷在价格上的差别已不大,而更为重要的是,在院外市场,尤其是医药电商上,赛诺菲的原研产品已经降至接近4+7的水平,竞争极其激烈。

04.第三轮有望加速到来

但“4+7”试点与未来的集采仍然存在显著的差异。试点工作将全国市场分隔开来,在国内形成了两个不同的价格体系,而未来的集采则是全国一盘棋,上述规律或现象大概率不会在未来的集采中全部再次应验,只能说是试点过程中暂时的现象。

但我们可以看到的是,3次集采的时间间隔一直在缩短。

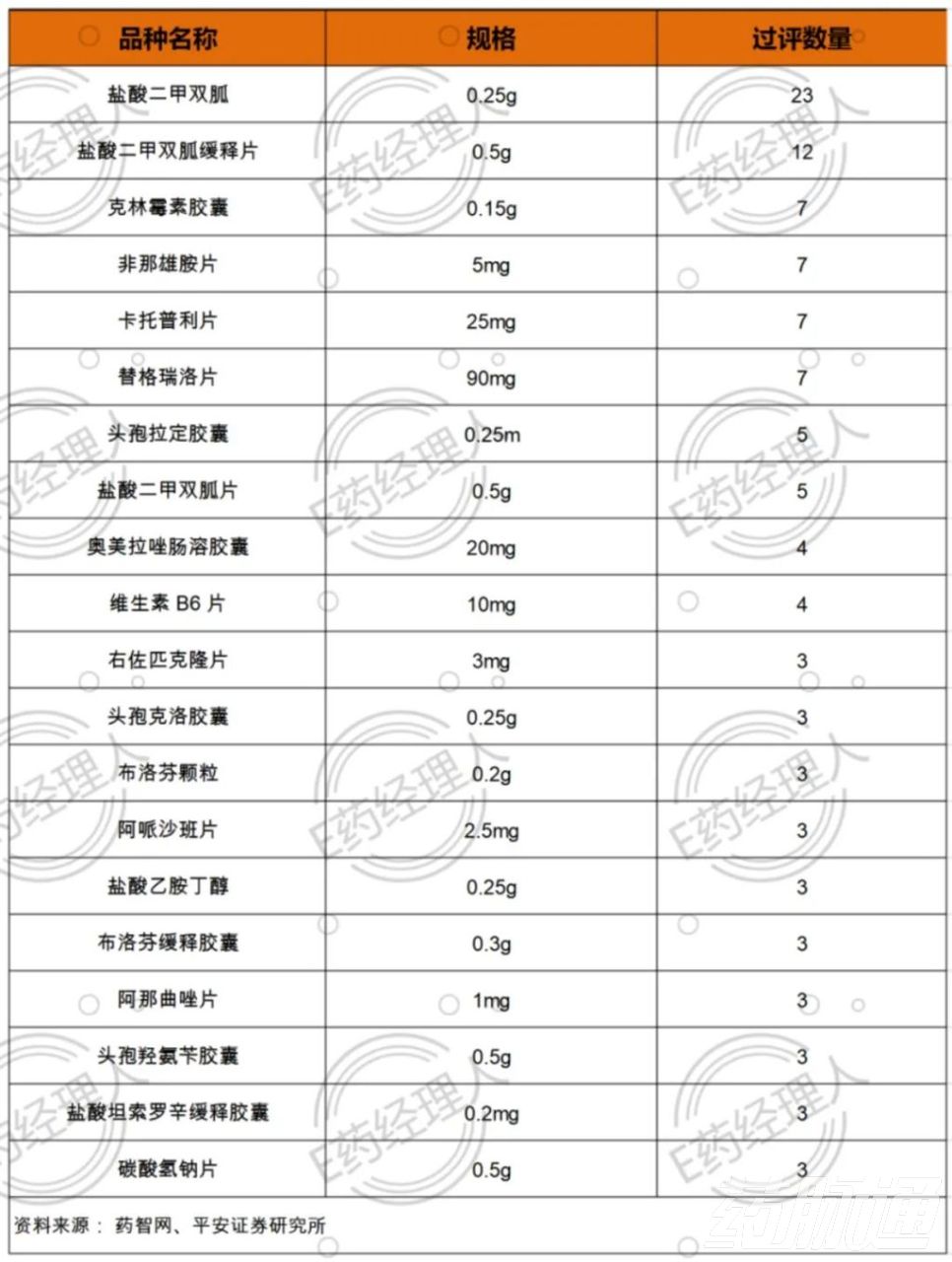

从一致性评价进展来看,目前过评品种已超过200个,而纳入集采的仅57个,一致性评价掣肘因素基本消除,根据药智网数据,截至2020年4月20日,通过一致性评价的品种数达到212个,仍有155个品种未纳入集采。未来集采落地速度有望加快。

而从已开展的三次集采时间跨度来看,时间间隔逐步缩小。目前已开展的3次集采分别于2018年12月、2019年9月和2020年1月落地,时间间隔分别为9个月和4个月,呈提速趋势。平安证券预计新冠疫情过后,第三轮国家集采将快速启动,过评企业≥3家的品种纳入概率较大。

另外,过评数量多的品种通常也是销售规模较大的常用药。因此,在确定集采品种名单时,过评企业多的品种必然是医保局优先考虑的。目前,过评企业≥3家且还未纳入集采的品种如下表:

【声明】本文为转载,山东贝诺医药生物科技有限公司不对其准确性及观点负责。如涉及版权问题请联系0536-8261370,我们将立即处理,以保障各方权益。